Ještě než se pustím do ukázkových výpočtů, je nutné si ujasnit jednu věc. Ať zahrneme do výpočtů sebevíce informací a faktorů, výpočet bude vždy pouze orientační. Pokud bychom chtěli navíc pomocí výpočtů návratnosti investice porovnávat např. akcie, nemovitosti, investice do startupů apod., budou se výsledky rozcházet ještě více. U akcií totiž můžete počítat to, kolik peněz jste vydělali oproti tomu, kolik jste do akcií investovali. Ale co u nemovitostí? Jste skutečně schopni spočítat a finančně ohodnotit každý ujetý kilometr, čas strávený výběrem vhodné nemovitosti, sekáním trávníků, vymalováním, sháněním koberců po hobby marketech, hledáním nájemníků atd.? Započíst všechny náklady je velmi těžké a proto si výpočty zjednodušujeme, aby nám pomohly s výběrem nejlepší investice alespoň na hrubo.

Lepších výsledků ovšem dosáhneme v případě, že mezi sebou budeme porovnávat stejné investice. Tedy např. investice do nemovitostí. Vypočítám-li si návratnost investice u 5 bytů v různých městech, které mají jinou pořizovací cenu a samozřejmě i výši nájemného, mohou mi výpočty ukázat tu nejvýhodnější investici. Neplatí totiž to, že nejlepší investice je ta, kde vybírám nejvyšší nájem.

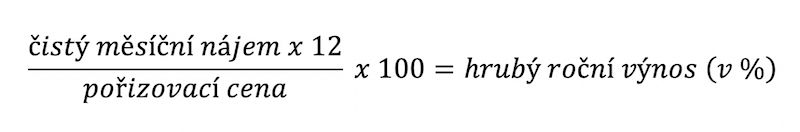

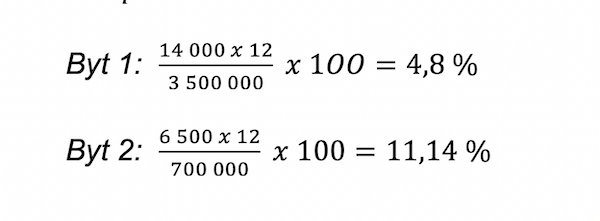

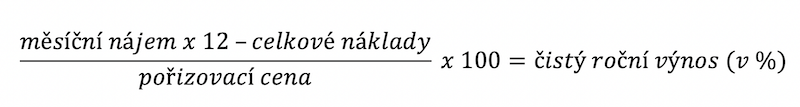

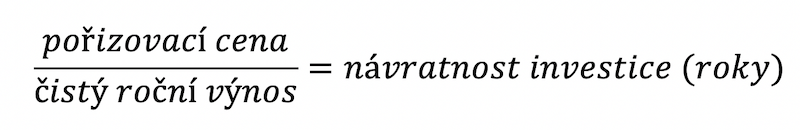

Asi nejjednodušším a nejznámějším vzorečkem na výpočet návratnosti je tzv. výnos z nemovitosti (pronájmu). Vypočítat můžeme hrubý výnos i čistý výnos. Rozdíl ve výpočtu je pouze v tom, že u čistého výnosu z nemovitosti zahrneme do výpočtů všechny relevantní náklady na vlastnictví a pronájem dané nemovitosti.

Jako příklad pro porovnání si spočítáme návratnost u 2 podobných bytů. První máme možnost koupit byt o velikosti 50 m2 v Praze za 3.500.000,- Kč, kde je průměrný pronájem v dané lokalitě 14.000,- Kč + poplatky. Druhý, stejně velký byt je v severozápadních Čechách. Jeho pořizovací cena je 700 tis. Kč a pronájem bez poplatků činí 6.500,- Kč.

Hrubý výnos

Příklad výpočtu:

Čistý výnos

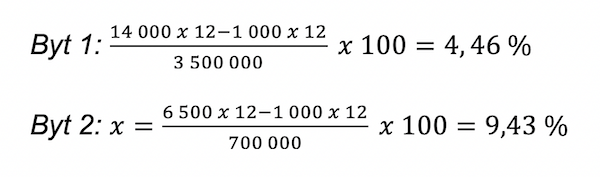

V případě výpočtu čistého výnosu z investice musíme z měsíčního zisku odečíst také náklady na udržení investice, opravy, různé poplatky, pojištění atd. Pro jednoduchost výpočtu budu počítat s náklady ve výši 1.000/měsíc na bytovou jednotku.

Příklad výpočtu:

Skutečná výše nákladů může být velice rozdílná. Záleží nejen na výši příspěvků do fondu oprav a dalších nákladových položkách, ale do hry také vstupuje ušlý zisk. Teoreticky bychom mohli ještě do vzorečku dosadit koeficient obsazenosti. Tím bychom zohlednili to, že byt nemusí být pronajatý celý rok, ale např. 1 měsíc v roce padne na výměnu nájemníků. Pak by se takovým koeficientem vynásobil reálný příjem z pronájmu. Např. zde by to byla 1/12, protože by na jeden měsíc příjem vypadl.

Ne každý financuje nákup nemovitosti z hotových peněz, ale mnoho investorů používá tzv. páku a to nejčastěji financováním nákupu nemovitostí na hypoteční úvěr. Podle toho jak velkou část kupní ceny uhradím hypotečním úvěrem, podle toho se bude měnit i návratnost vlastních prostředků a celé investice. Ve výpočtech jsem využil příkladu s 80%ní hypotékou.

Návratnost investice nám říká, za jak dlouho se nám při určitém zisku vrátí naše přímo investované prostředky. U bytu č. 1 jsme spočítali čistý roční výnos 156.000,- Kč, pokud investuji 3,5 mil. Kč ze svého. Pokud ale pořídím byt na hypotéku 80% a investuji z vlastních prostředků jen 700 tis. Kč, sníží se mi roční výnos na 21.660,- Kč. Musím totiž od výnosu odečíst i výši splátek hypotéky. Co je výhodnější varianta a jaká bude návratnost investice?

Var. 1: 3.500.000 / 156.000 = 22,4 roku

Var. 2: 700.000 / 21.660 = 33 let

U druhého bytu jsme spočítali čistý roční výnos 66.000 Kč, pokud investuji 700 tis. Kč. Při hypotéce na 80% ceny investuji z vlastního 140.000,- Kč, ale výnos mi klesne na 39.132 Kč.

Var. 1: 700.000 / 66.000 = 10,6 roku

Var. 2: 140.000 / 39.132 = 3,6 roku

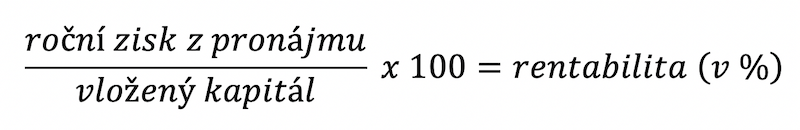

Zde si řekneme o jednom zajímavějším ukazateli a to je rentabilita vlastního kapitálu. Ten nám neříká, kolik získáme ročně procent z ceny nemovitosti, ale kolik vyděláme peněz v poměru k vlastnímu investovanému kapitálu.

Představme si variantu, že výše uvedený byt v Praze budu financovat z 80% hypotékou, při úrokové sazbě 2,59 % a splatností 30 let. V takovém případě bude splátka na úvěr 11.195,- Kč. A jaký bude rozdíl při investici celých 3,5 mil. Kč?

Příklad:

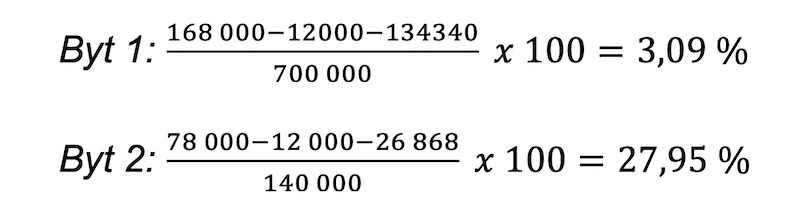

Byt 1: (((nájem 14.000 x 12)-(náklady 1.000 x 12) – (hypotéka 11.195 x 12 )) / vlastní zdroje 700.000)*100 = ((168.000-12.000-134.340)/700.000)*100 = 21.660/700.000 = 3,1 %

Jak na tom bude druhý byt? V poměru k pořizovací ceně nemovitosti je zde mnohem vyšší cena nájmu než u prvního bytu. To se také projeví na návratnosti vlastního kapitálu.

Byt 2: (((nájem 6.500 x 12)-(náklady 1.000 x 12) – (hypotéka 2.239 x 12 )) / vlastní zdroje 160.000)*100 = ((78.000-12.000-26.868)/160.000)*100 = (39.132/140.000)x100 = 27,9 %

V našich výpočtech jsme také nepřihlíželi k růstu cen nemovitostí a nájemného. Asi víte, že ceny nemovitostí v některých lokalitách vzrostly za poslední roky o vyšší desítky procent. To hovoří o výhodnosti investování i do nemovitostí, u kterých vypočtená návratnost na počátku ukazuje 20-30 let. Budou-li růst ceny nájemného, zkrátí se výrazně doba, za kterou se vám investované prostředky vrátí. Na konci také budete mít nemovitost, která bude třeba 1,5x dražší.

Dnes jsme si ukázali, jak lze spočítat návratnost investice. Z uvedených výpočtů vyplývá, že nejvýhodnější je investice do nemovitostí např. na severu Čech. Je tomu ale skutečně tak? Výpočty vůbec nepracují s obsazeností. Ukazují tedy investici v optimálním průběhu. Co když ale každých 6 měsíců vyměníte nájemníka a příjmy z pronájmu tak nebudou přicházet 12, ale třeba jen 10 nebo 11 měsíců? Větší pravděpodobnost problémů s výběrem nájemného je právě v regionech mimo velká města nebo na severu.

Dalším faktorem jsou reálné náklady, které je nutné zohlednit. Pokud žijete na severu Čech, tak se asi taková investice vyplatí. Pokud ale žijete v Praze nebo v Hradci Králové, bude nutné započítat i náklady na dopravu. Ty nebudou zanedbatelné. Pokud pojedete v průměru 2x za měsíc na dané místo a najedete vždy 150 km, můžete počítat s nákladem přes 1.000,- Kč / měsíc. Pak by se již asi vyplatilo, mít v dané lokalitě více bytů, aby klesl průměrný náklad na 1 byt.

Ať tak či tak, patří dnes investice do nemovitostí mezi jedny z nejoblíbenějších investičních nástrojů. Akcie a fondy jsou pro mnoho lidi rizikové investice, ale nemovitost? To nejsou jedničky a nuly, které vám může jen tak někdo ukrást z účtu prolomením hesla. Možná právě ta fyzická existence je to, co nás na nemovitostech všechny tak láká.

31. prosince 2025

31. prosince 2025